Het kiezen van de juiste verzekering kan een complex proces zijn, vooral wanneer het gaat om het beschermen van uw dierbaren na uw overlijden. Bij Van Dijk Verzekeringen begrijpen we dat duidelijkheid belangrijk is. In dit artikel legt Bert van Genderen, onze expert in levens- en risicoverzekeringen, de verschillen uit tussen levensverzekeringen en overlijdensrisicoverzekeringen.

Dit artikel is vakkundig samengesteld door Bert van Genderen, onze toonaangevende expert in levens- en risicoverzekeringen bij Van Dijk Verzekeringen, wiens uitgebreide branche-ervaring onmisbare inzichten biedt.

Wat is het verschil tussen levensverzekering en overlijdensrisicoverzekering?

Wanneer u overweegt om een verzekering af te sluiten die zorg draagt voor uw nabestaanden na uw overlijden, is het erg belangrijk om de verschillen tussen de beschikbare opties te begrijpen. Levensverzekeringen en overlijdensrisicoverzekeringen lijken op het eerste gezicht misschien vergelijkbaar, maar ze hebben verschillende doeleinden en bieden unieke voordelen. Hieronder leggen we uit wat elk type verzekering inhoudt en helpen we u te bepalen welke optie het beste aansluit bij uw persoonlijke financiële planning.

Wat is een levensverzekering?

Een levensverzekering is een brede term die verschillende soorten polissen omvat, maar meestal verwijst het naar een verzekering die een uitkering biedt bij overlijden of na een bepaalde termijn. Deze kan in verschillende vormen voorkomen, zoals een uitvaartverzekering of een spaar- of beleggingspolis gekoppeld aan een levensverzekering.

Wat is een overlijdensrisicoverzekering?

Een overlijdensrisicoverzekering daarentegen is specifiek bedoeld om een vastgesteld bedrag uit te keren als de verzekerde overlijdt binnen de looptijd van de verzekering. Deze vorm van verzekering is ideaal voor het afdekken van specifieke financiële risico’s, zoals het aflossen van een hypotheek of het voorzien in levensonderhoud van nabestaanden.

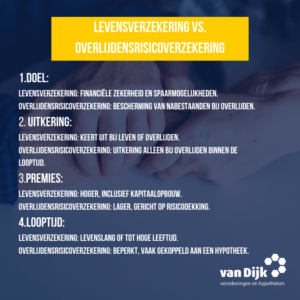

Kernverschillen

- Doel van de verzekering

- Levensverzekering: Biedt financiële zekerheid en spaarmogelijkheden voor de lange termijn.

- Overlijdensrisicoverzekering: Zorgt voor financiële bescherming van nabestaanden bij vroegtijdig overlijden.

- Uitkering

- Levensverzekering: Keert uit bij leven na een afgesproken periode of bij overlijden.

- Overlijdensrisicoverzekering: Keert alleen uit als de verzekerde overlijdt binnen de termijn van de polis.

- Premiestructuur

- Levensverzekering: Kan hogere premies hebben vanwege de opbouw van kapitaal.

- Overlijdensrisicoverzekering: Meestal lagere premies, puur gericht op risicodekking.

- Looptijd

- Levensverzekering: Vaak een levenslange dekking of tot een hoge leeftijd.

- Overlijdensrisicoverzekering: Beperkte looptijd, vaak gekoppeld aan de looptijd van een hypotheek of andere lening.

“Het kiezen tussen een levensverzekering en een overlijdensrisicoverzekering is een belangrijke financiële beslissing die goed doordacht moet zijn. Neem de tijd om uw behoeften en doelen te overwegen, en aarzel niet om deskundig advies in te winnen om een weloverwogen keuze te maken die uw financiële welzijn en dat van uw dierbaren veiligstelt.” – Bert van Genderen van Van Dijk Verzekeringen

Welke verzekering past bij u?

Wanneer u overweegt om een levensverzekering of een overlijdensrisicoverzekering af te sluiten, is het belangrijk om uw eigen behoeften en doelen zorgvuldig te bespreken. Beide soorten verzekeringen bieden belangrijke voordelen, maar ze dienen verschillende doeleinden. Hieronder verkennen we enkele belangrijke overwegingen die u kunnen helpen bij het maken van de juiste keuze.

1. Financiële doelen

- Vermogensopbouw: Een levensverzekering is vaak meer dan alleen een uitkeringsinstrument bij overlijden; het kan ook functioneren als een spaar- of beleggingsproduct. Als u geïnteresseerd bent in het opbouwen van vermogen dat kan uitkeren tijdens uw leven of als nalatenschap, dan is een levensverzekering een geschikte keuze. Dit type verzekering kan kapitaal opbouwen dat later kan worden uitgekeerd of ingezet voor bijvoorbeeld pensioendoeleinden.

- Financiële bescherming: Als uw hoofddoel is om financiële bescherming te bieden voor uw nabestaanden in het geval van uw onverwacht overlijden, dan is een overlijdensrisicoverzekering wellicht meer geschikt. Deze verzekeringen zijn doorgaans minder duur dan levensverzekeringen en zorgen ervoor dat uw dierbaren financieel verzorgd zijn zonder de noodzaak voor een spaarelement.

2. Persoonlijke situatie

- Gezinsfactoren: Heeft u afhankelijke kinderen of een partner die financieel van u afhankelijk is? Een overlijdensrisicoverzekering kan noodzakelijk zijn om hun financiële toekomst te beveiligen mocht u onverwachts komen te overlijden. Deze verzekering helpt bij het dekken van dagelijkse levenskosten, educatie en zelfs hypotheeklasten, waardoor uw gezin beschermd blijft.

- Leeftijd en gezondheid: Uw leeftijd en gezondheid zijn ook belangrijke factoren. Jongere mensen kunnen vaak voordeliger uit zijn met een overlijdensrisicoverzekering, terwijl oudere mensen of zij die op zoek zijn naar een verzekering die uitkeert ongeacht wanneer men overlijdt, mogelijk de voorkeur geven aan een levensverzekering.

3. Het budget

- Premieoverwegingen: Overlijdensrisicoverzekeringen bieden vaak lagere premies omdat ze alleen uitkeren als u binnen de termijn van de polis overlijdt. Aan de andere kant kunnen de premies voor levensverzekeringen hoger zijn, maar deze verzekeringen bouwen vaak kapitaal op dat voor diverse doeleinden gebruikt kan worden.

4. Langetermijnplanning

- Looptijd van de verzekering: Overlijdensrisicoverzekeringen zijn meestal tijdelijk met een vaste looptijd, terwijl levensverzekeringen een levenslange dekking kunnen bieden. Afhankelijk van de langetermijnplanning kunt u besluiten welk type verzekering beter bij uw levensplannen past.

Is overstappen van levens- naar overlijdensrisicoverzekering (of andersom) mogelijk?

Bij het plannen van uw financiële toekomst kan de behoefte aanpassingen in uw verzekeringsdekking noodzakelijk maken. Veel mensen vragen zich af of ze kunnen overstappen van een levensverzekering naar een overlijdensrisicoverzekering, of andersom. Het korte antwoord is: ja, overstappen is mogelijk, maar er zijn enkele belangrijke overwegingen die u in gedachten moet houden.

Overwegingen bij het overstappen

- Huidige Polisvoorwaarden: Het eerste wat u moet controleren, zijn de voorwaarden van uw huidige polis. Sommige verzekeringen kunnen beperkingen hebben op het wijzigen van de polis of kunnen kosten in rekening brengen voor het vroegtijdig beëindigen van de verzekering.

- Leeftijd en Gezondheid: Uw leeftijd en gezondheid spelen een cruciale rol bij het bepalen van de premie voor een nieuwe verzekering. Overstappen naar een nieuwe polis betekent vaak opnieuw beoordeeld worden, wat kan leiden tot hogere premies, vooral als uw gezondheid is verslechterd sinds het afsluiten van uw oorspronkelijke polis.

- Financiële Impact: Overweeg de financiële gevolgen van het overstappen, inclusief de kosten van nieuwe premies en het potentiële verlies van opgebouwde waarde in een bestaande levensverzekering. Het is belangrijk om een kosten-batenanalyse te maken.

- Doel van de Verzekering: Beoordeel of uw oorspronkelijke redenen voor het kiezen van een levens- of overlijdensrisicoverzekering nog steeds gelden. Hebben veranderingen in uw leven (zoals gezinsuitbreiding, hypotheek, of pensioenplanning) invloed op het type dekking dat u nodig heeft?

Hoe maakt u de overstap?

Als u besluit dat overstappen de juiste keuze is, volg dan deze stappen:

- Advies inwinnen: Praat met een verzekeringsadviseur of financieel planner die kan helpen bij het beoordelen van uw situatie en het vergelijken van verschillende opties.

- Offertes vergelijken: Vraag offertes aan voor de nieuwe verzekering en vergelijk deze zorgvuldig met uw huidige polis.

- Risico’s en voordelen afwegen: Weeg alle risico’s, voordelen, en potentiële financiële gevolgen van de overstap af.

- Aanvraagprocedure: Zodra u een keuze heeft gemaakt, kunnen wij u helpen met de aanvraagprocedure en zorgt ervoor dat de overstap soepel verloopt.

“Overstappen van een levensverzekering naar een overlijdensrisicoverzekering of andersom kan een verstandige financiële beslissing zijn, afhankelijk van uw veranderende behoeften. Echter, het vereist zorgvuldige overweging en professioneel advies om ervoor te zorgen dat de nieuwe polis uw huidige en toekomstige behoeften dekt.” – Bert van Genderen van Van Dijk Verzekeringen

Bert van Genderen – in levens- en risicoverzekeringen

Dit artikel is zorgvuldig samengesteld door Bert van Genderen, onze deskundige op het gebied van levens- en risico verzekeringen bij Van Dijk Verzekeringen. Met zijn uitgebreide kennis en ervaring in de verzekeringssector is Bert een waardevolle bron voor inzicht en advies over levensverzekeringen.